2025年12月以降の年末調整や源泉徴収事務に変更が生じるのはご存知でしょうか?

国税庁が公開している「令和7年度税制改正による所得税の基礎控除の見直し等について」によると、2025年12月1日に施行され、令和7年分以後の所得税について適用されます。

本記事では、2025年の年末調整業務を行うにあたり、税制改正によって大きく変わる主要な変更点を注意点を含めながら、分かりやすく解説します。

>>2025年の年末調整業務をスムーズに!業界トップクラスのクラウド派遣システム「MatchinGood(マッチングッド)」で解決!

基礎控除の見直し

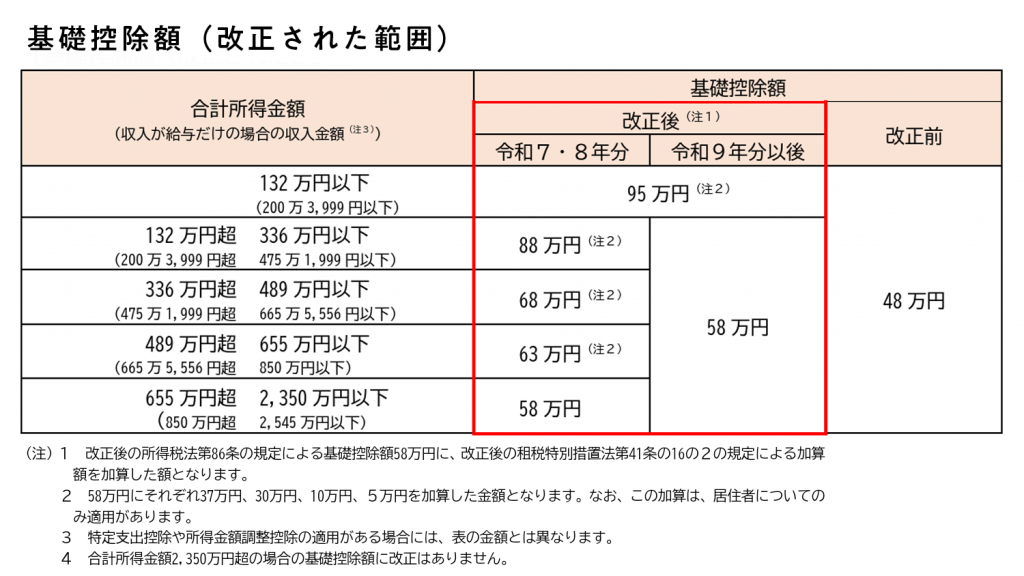

基礎控除とは:所得税額の計算をする際に、使用される所得控除の種類の1つになります。これまでは合計所得金額2,400万円以下の方に対して一律48万円の控除でした。

改正後:令和7年分以後は、合計所得金額に応じて基礎控除額が拡充されます。特に令和7年分・8年分は「特例加算」が導入され、控除額が大きくなります。

出典:国税庁『令和7年度税制改正による所得税の基礎控除 の見直し等 について(源泉所得税関係)』P.2

実務担当者はここに注意!

- 合計所得金額に応じて、控除額が異なります。

基礎控除申告書の記載漏れや誤りがないように事前に従業員へのご説明にご注意ください。 - 特例加算は令和7年・8年分のみ適用されるため、令和9年以後の金額と混同しないように周知しましょう。

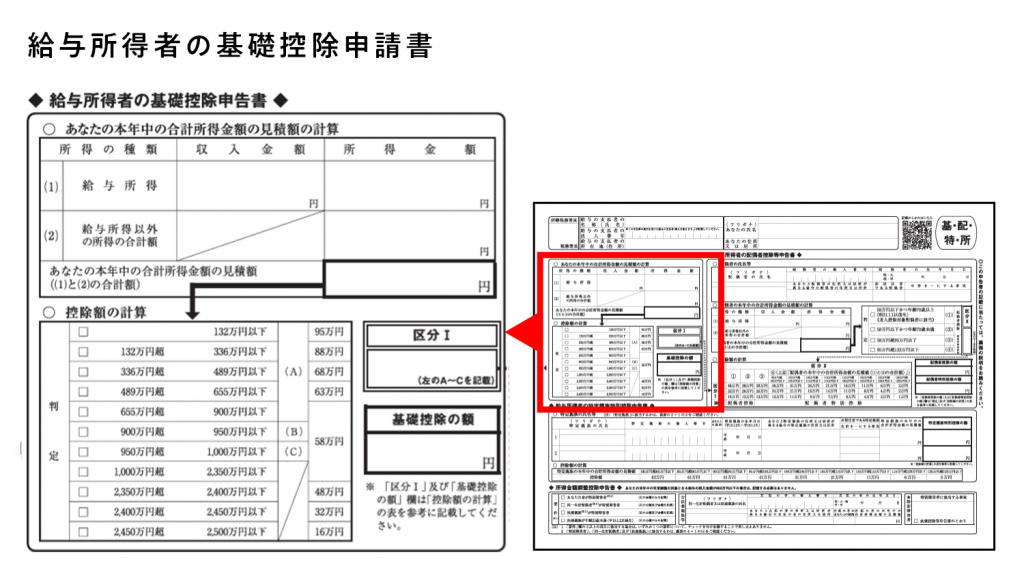

出典:国税庁『令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書 入力用』

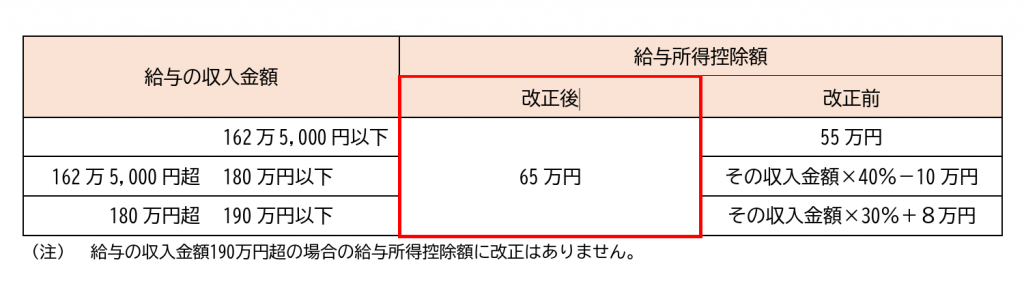

給与所得控除額の改正

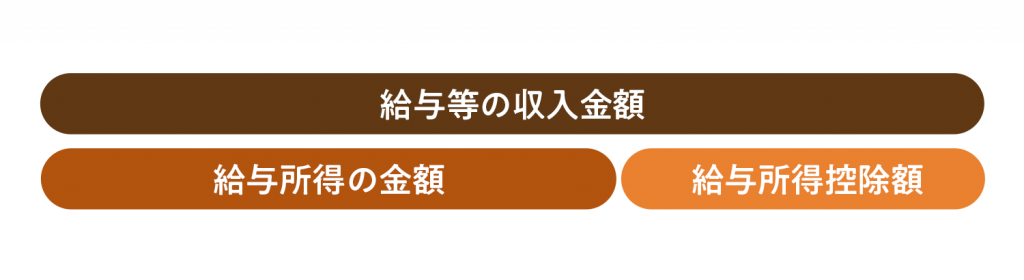

給与所得控除額とは:給与所得の金額を求める際に、給与等の収入金額から一定の金額を差し引いて算出します。その一定の金額が給与控除額にあたります。

この給与所得控除額は、給与等の収入金額に応じて額が異なります。

改正後:給与所得控除額の最低保障額が、55万円→65万円に引き上げられました。

出典:国税庁『令和7年度税制改正による所得税の基礎控除 の見直し等 について(源泉所得税関係)』P.2

実務担当者はここに注意!

- 対象者は、給与の収入金額が190万円以下の場合となります。

- 給与の収入金額が190万円超の場合、控除額の計算に変更はございません。

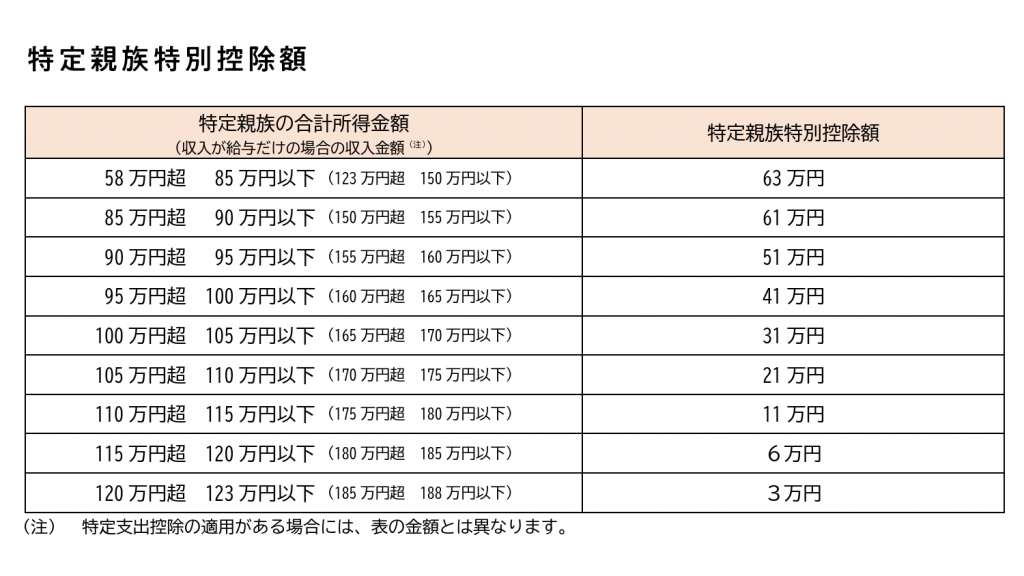

特定親族特別控除の新設

今回の改正で、新たな控除「特定親族特別控除」が創設されました。

改正後:特定親族がいる場合、その居住者の総所得金額等から、

特定親族1人につき、その特定親族の合計所得金額に応じて以下の金額が控除されます。

出典:国税庁『令和7年度税制改正による所得税の基礎控除 の見直し等 について(源泉所得税関係)』P.3

実務担当者はここに注意!

- 特定親族とは?

居住者と生計を一にする年齢19歳以上23歳未満の親族で、合計所得金額が58万円超123万円以下の人を指します。

※配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。

※収入が給与だけの場合には、その年中の収入金額が123万円超188万円以下であれば、合計所得金額が58万円超123万円以下となります。 - 扶養している親族の合計所得金額を正確に把握する必要があります。

- 従業員から申告を受ける際、親族の合計所得を必ず確認するように周知を徹底しましょう。

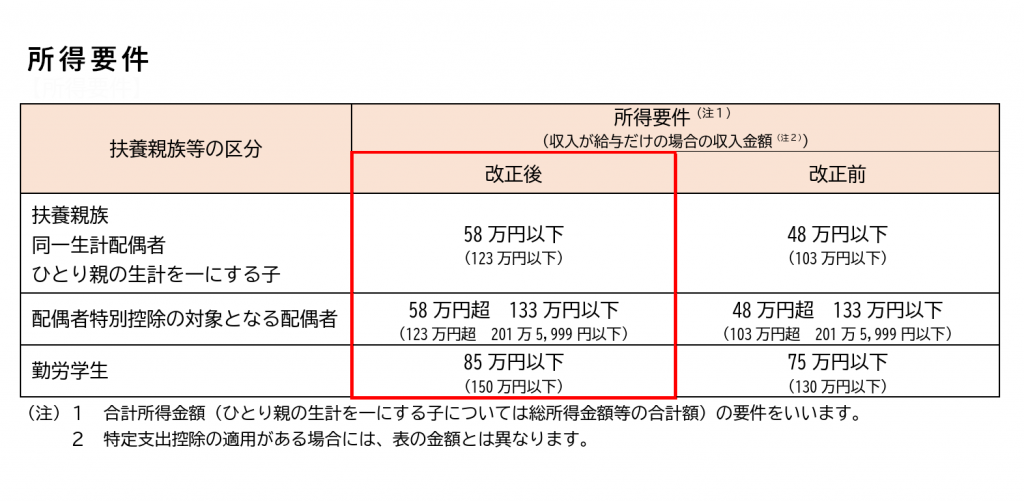

扶養親族等の所得要件の改正

基礎控除の見直しに伴い、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

出典:国税庁『令和7年度税制改正による所得税の基礎控除 の見直し等 について(源泉所得税関係)』P.4

実務担当者はここに注意!

- これまで従業員の扶養から外れていた親族が、今回の改正によって扶養控除の対象になる可能性があります。

年末調整の書類配布時に、変更点を従業員にしっかり伝えることが重要です。

2025年の年末調整をスムーズに進めるために

2025年12月1日より施行される税制改正により、年末調整の手続きに重要な変更が生じます。例年と異なる対応が求められるため、以下のポイントを押さえておきましょう。

特に、各控除の適用条件や金額が所得に応じて細かく分かれているため、計算ミスや申告漏れがないよう注意が必要です 。年末調整業務を効率化し、従業員も安心して手続きを進めるためには、クラウド給与計算サービスなどの活用が非常に有効です。

2025年年末調整:押さえておくべき4つのポイント

2025年の年末調整は、例年以上に確認すべき点が多くなります。スムーズに進めるために、特に重要な4つの変更点について解説します。

- 基礎控除の見直し: これまでの合計所得金額2,400万円以下に対する一律48万円の控除が変更され、合計所得金額に応じて控除額が変動するようになります。特に、2025年(令和7年)と2026年(令和8年)分には「特例加算」が適用され、控除額が大きくなります。

- 給与所得控除額の改正: 給与所得控除の最低保障額が55万円から65万円に引き上げられました。この改正は、給与の収入金額が190万円以下の場合に適用されます。

- 特定親族特別控除の新設: 新たに「特定親族特別控除」が創設されました。合計所得金額が58万円超123万円以下の19歳以上23歳未満の特定親族がいる場合、その親族の所得に応じて控除が受けられます。

- 扶養親族等の所得要件の改正: 基礎控除の見直しに伴い、扶養親族等の所得要件が改正されました。これにより、これまで扶養の対象外だった親族が、扶養の対象となる可能性が出てきます。

>>【おすすめ】勤怠・請求・給与管理から年末調整業務まで業界トップクラスのクラウド派遣システム「MatchinGood(マッチングッド)」>>詳しくはこちら